Czego chcą frankowicze? Czym jest afera frankowa?

Chociaż kredyty we frankach były zaciągane wiele lat temu, wciąż często pojawiają się w debacie publicznej. Równie często mówi się także o frankowiczach, czyli osobach, które spłacają te zobowiązania. Warto dowiedzieć się, kim są, oraz na czym polegała tak zwana afera frankowa.

Kredyty mieszkaniowe to w większości przypadków największe zobowiązania finansowe, jakie w swoim finansowym życiu muszą spłacać konsumenci. Jednocześnie ich odwieczną bolączką są wysokie raty oraz niska zdolność kredytowa. Jeszcze kilka lat temu wydawało się, że rozwiązaniem tych problemów jest zaciągnięcie kredytu we frankach szwajcarskich. Niestety – w przypadku wielu frankowiczów doprowadziło to do katastrofy, z której rezultatami muszą radzić sobie po dziś dzień.

Afera frankowa: o co chodzi?

Teoretycznie mechanizm działania kredytu jest prosty. Kredytobiorca uzyskuje od banku środki, a następnie spłaca kapitał powiększony o odsetki (w przypadku kredytu hipotecznego spłata jest zabezpieczona hipoteką nieruchomości). O ile część odsetkowa – w przypadku kredytu ze zmiennym oprocentowaniem – może zmienić się w związku ze zmianą stóp procentowych, raz pożyczony kapitał nie ulega zmianie.

Inaczej było w przypadku afery frankowej. Kredyt był indeksowany lub denominowany do franka, a wysokość oprocentowania – oprócz marży – określała stawka LIBOR CHF. Oznacza to, że zarówno kapitał, jak i spłacane raty były wyrażone we frankach szwajcarskich. Banki jednak pobierały od kredytobiorców kwotę w polskich złotych, a następnie przeliczały ją według własnego kursu, co pozwalało na odniesienie dodatkowej korzyści w postaci spreadu walutowego. Taka sytuacja była jednak przez długie lata korzystna dla kredytobiorców.

Kiedy zaczęły się problemy?

Wysokie stopy procentowe w Polsce sprawiały, że kredyty zaciągane w złotówkach były stosunkowo drogie. Jednocześnie wiele osób po prostu nie mogło ich uzyskać ze względu na ograniczoną zdolność kredytową. Wobec tego kredyt we frankach wydawał się rozwiązaniem idealnym. Wskaźnik LIBOR był zdecydowanie niższy, a kurs franka przewidywalnie utrzymywał się w okolicach 3 zł. Przykładowo: w 2008 roku przeciętny frankowicz miał do spłaty kredyt z oprocentowaniem w wysokości ok. 4,6%, podczas gdy kredytobiorca, który zdecydował się na kredyt w złotówkach, musiał mierzyć się z oprocentowaniem ok. 8%.

Same kredyty we frankach były obecne w ofercie polskich banków już od lat 90. Ich popularność rosła jednak stopniowo, a szczególnie dużo osób zainteresowało się nimi w 2008 roku. W lipcu kurs franka szwajcarskiego spadł poniżej 2 zł, co oznaczało bardzo duże oszczędności. To w tym okresie zawarto szczególnie dużo umów, które dziś oznaczają spore problemy dla spłacających zadłużenie kredytobiorców.

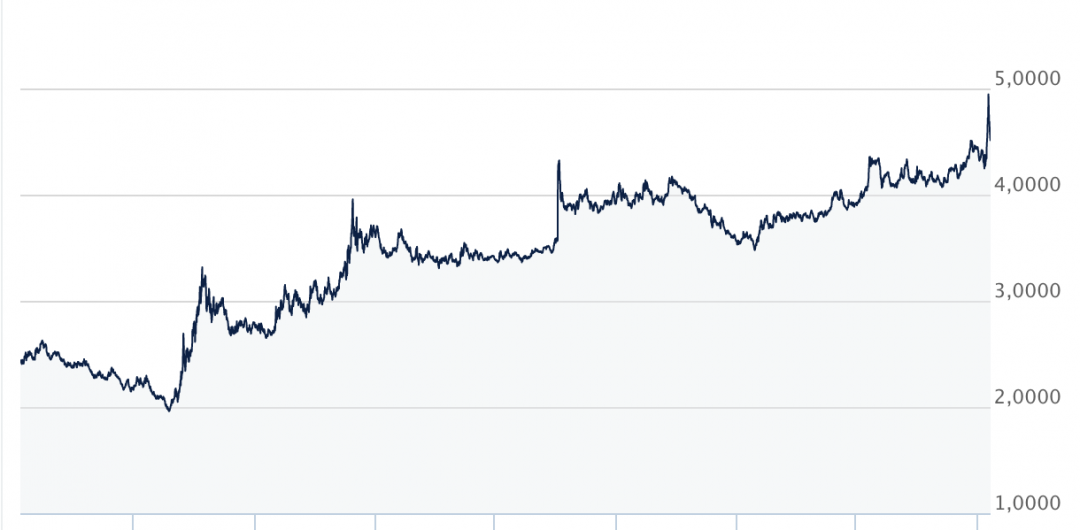

Bardzo szybko kurs CHF zaczął wyznaczać nowe rekordy. Na początku 2019 roku szwajcarska waluta osiągnęła poziom 3 zł. We wrześniu 2011 Bank Narodowy Szwajcarii usztywnił CHF wobec euro, co ustabilizowało kurs. Zła informacja dla frankowiczów nastąpiła, jak widać na powyższym wykresie, 15 stycznia 2015 roku. W tak zwany czarny czwartek kurs poszybował z 3,55 do 4,32 zł. To natomiast wpłynęło jednocześnie na realny wzrost pozostałego do spłaty kapitału oraz wysokości rat. Osoby spłacające zadłużenie we frankach w szczególny sposób doświadczają więc słabości złotówki i wzmocnienia franka szwajcarskiego. Jednocześnie warto pamiętać, że oprocentowanie ich kredytów wciąż opiera się na zdecydowanie niższej stawce LIBOR.

Frankowicze – kim są?

Frankowicze to potoczne określenie osób, które zaciągnęły i spłacają kredyt we frankach szwajcarskich. Równocześnie w ten sposób często określa się stworzony przez nich ruch społeczny mający na celu polepszenie ich sytuacji finansowej oraz niesienie pomocy w wyjściu z zadłużenia.

Grono frankowiczów jest bardzo zróżnicowane. Ciekawych informacji na ich temat dostarcza stworzony przez Biuro Informacji Kredytowej „Portret frankowicza”. Na koniec 2019 roku łączna liczba umów kredytowych w CHF wynosiła 451,63 tys., natomiast ich wartość wyniosła aż 101,8 mld zł. Ze wskazanych danych wynika, że choć frankowicze stanowili jedynie 5,1% wszystkich kredytobiorców, ich zobowiązania wynosiły niemal 20% sumarycznego zadłużenia Polaków.

Przeciętny frankowicz to mieszkaniec dużego miasta w wieku 40- i 50- lat. Najczęściej podpisał swoją umowę kredytową w latach 2005-2008 na okres powyżej 30 lat. Istnieje także duża doza prawdopodobieństwa, że obecnie sądzi się z bankiem. Według danych Rzecznika Finansowego ok. 70 tys. spraw frankowiczów znajduje się w sądach pierwszej instancji, a kolejne 4 tysiące rozpatrują sądy drugiej instancji.

TSUE i wyrok ws. Frankowiczów

Zdaniem wielu frankowiczów działania podejmowane przez banki były niezgodne z obowiązującym prawem. Znalazło to także przełożenie na sprawy sądowe, które bardzo często przemawiały na korzyść kredytobiorców. Jedna z nich wiązała się z odpowiedzią wydaną 3 października 2019 przez Trybunał Sprawiedliwości Unii Europejskiej. Dotyczyła ona pytania prejudycjalnego w sprawie dwojga frankowiczów – Justyny i Kamila Dziubaków. Zarzucili oni bankowi stosowanie klauzuli indeksacyjnej niekorzystnej z punktu widzenia kredytobiorcy. TSUE orzekł, że w przypadku zaistnienia klauzul abuzywnych, powinny być one usunięte z umowy zgodnie z interesem konsumenta. Jeżeli nie można ich zastąpić prawidłowymi zapisami, otwiera to drzwi do unieważnienia umowy. Co ważne: dotyczy to wyłącznie umów indeksowanych we frankach.

Kilkakrotnie sprawom frankowiczów przyglądał się również polski Sąd Najwyższy. W wielu przypadkach kredytobiorcy mogli usłyszeć wyroki zgodne ze swoimi oczekiwaniami. Jednocześnie tysiące spraw wciąż się toczy, a do rozpoznania składane są nowe wnioski. Warto mieć także świadomość, że również banki – choć zdecydowanie rzadziej – pozywają swoich klientów, oczekując od nich wniesienia opłaty za udzielenie kapitału.

Co mogą zrobić frankowicze?

Frankowicze mogą skorzystać z kilku scenariuszy:

- Spłacać kredyt we frankach: oczywiście nadal mogą spłacać we frankach kredyt zaciągnięty w tej walucie. Mogą jednak robić to bezpośrednio, nie bazując na kursie określanym samodzielnie przez bank, co pozwala na uzyskanie wymiernych oszczędności.

- Przewalutować kredyt: możliwe jest również przewalutowanie kredytu z franków na złotówki. Z jednej strony to pozytywna zmiana, ponieważ kredytobiorca uwalnia się w ten sposób od ryzyka związanego z wahaniami kursu. Z drugiej – ze względu na wysokie notowania franka kwota pozostała do spłaty może być bardzo wysoka.

- Reklamować kredyt w związku z klauzulami abuzywnymi: odfrankowienie, czyli usunięcie klauzuli indeksacyjnej z umowy, umożliwia uzyskanie zwrotu nadpłaconej sumy oraz przewalutowanie kredytu na złotówki. Jednocześnie wciąż wysokość oprocentowania określa stawka LIBOR.

Do dyspozycji frankowiczów pozostają także różnorodne formy wsparcia. Jedną z nich jest ulga podatkowa dla frankowiczów, którą reguluje rozporządzenie Ministra Finansów z dnia 11 marca 2022 r. w sprawie zaniechania poboru podatku dochodowego od niektórych dochodów (przychodów) związanych z kredytem hipotecznym udzielonym na cele mieszkaniowe. Możliwe jest również uzyskanie wsparcia z Banku Gospodarstwa Krajowego.

Frankowicze: ugody z bankami coraz częstsze

Jeszcze inna ścieżka opiera się na poszukiwaniu porozumienia z bankiem. W wielu przypadkach może być ona najbardziej opłacalna dla obu stron umowy. Według danych Komisji Nadzoru Finansowego trafiło do niej 16 tys. wniosków o mediację, które zakończyły się do tej pory 5,7 tys. ugód. W 800 przypadkach nie udało się natomiast dojść do porozumienia. Niektóre instytucje proponują swoim klientom między innymi przeliczenie kredytu w sposób analogiczny do tego, który miałby miejsce, gdyby od samego początku spłacali kredyty zaciągnięte w polskich złotych. Często ugody opierają się na możliwości przewalutowania kredytu jednak bez usunięcia z umowy zapisów dotyczących indeksacji.

Komentarze (0)